消費者金融とは、個人に対して小口融資を行う金融機関のことをいい、主にカードローンや振込ローンを取り扱っている業者を指します。契約した利用限度額内なら何度でも借入・返済ができるのが特徴で、新規借り入れ時の審査スピードの速さ、また、多種多様な申込・返済方法を用意している点が大きな特徴です。

銀行や信用金庫などの担保融資に比べ、個人で気軽に借り入れをすることができます。また、住宅ローン、不動産ローンのように担保や保証人を設定する必要もなく、使用目的が自由としているものが多い点も特徴です。

銀行や信用金庫などの担保融資に比べ、個人で気軽に借り入れをすることができます。また、住宅ローン、不動産ローンのように担保や保証人を設定する必要もなく、使用目的が自由としているものが多い点も特徴です。

消費者金融の返済方法は、一括返済以外は、殆どがこのリボルビング払いが一般的となっています。

これは事前に利用限度額(通常のキャッシングでは、初回取引時は30~50万円が通例)と、毎月の最低返済金額(月々●万円の支払をすれば契約継続OK「ミニマムペイメントといいます」)を決めておき、その限度内であれば、自由に追加利用・都度返済ができるというものです。

ただし、リボルビング払いには返済方法に若干の違いがあったりしており、各社で意味合いが少々違う場合がありますので、他社でリボルビングで借りた経験があったとしても、違う店で借り入れをする際には規約を十分に確認するようして下さい。

また、リボルビング払いで借り入れを続けていると、借入額が増えたとしても毎月の返済額自体はそれ程変化をしませんので、利用限度額までの借金があたかも自分の貯金のように錯覚し始め、借金に対する意識の低下から借り入れ期間が長期化してしまう現象が多く見られます。

借り入れ期間が長期化すると、金利負担が一気に激増してしまいます。これについては、各金融機関サイトにあるシミュレーション機能などを使い、一度よく確認してみて下さい。

借り入れ期間が長期化した場合の金利変化例

(例)100万円を18.0%の金利で借り、3ヶ月で返すと金利は3万円程度ですが、36ヶ月で返済するとなると金利は30万円超にもなってしまいます。

消費者金融に限らず、不動産ローン、担保ローン、目的別ローンなどの借り入れを上手に利用する最大のコツとは、いかに早く返済するかの一点だといえます。忘れないで下さい。

これは事前に利用限度額(通常のキャッシングでは、初回取引時は30~50万円が通例)と、毎月の最低返済金額(月々●万円の支払をすれば契約継続OK「ミニマムペイメントといいます」)を決めておき、その限度内であれば、自由に追加利用・都度返済ができるというものです。

ただし、リボルビング払いには返済方法に若干の違いがあったりしており、各社で意味合いが少々違う場合がありますので、他社でリボルビングで借りた経験があったとしても、違う店で借り入れをする際には規約を十分に確認するようして下さい。

また、リボルビング払いで借り入れを続けていると、借入額が増えたとしても毎月の返済額自体はそれ程変化をしませんので、利用限度額までの借金があたかも自分の貯金のように錯覚し始め、借金に対する意識の低下から借り入れ期間が長期化してしまう現象が多く見られます。

借り入れ期間が長期化すると、金利負担が一気に激増してしまいます。これについては、各金融機関サイトにあるシミュレーション機能などを使い、一度よく確認してみて下さい。

借り入れ期間が長期化した場合の金利変化例

(例)100万円を18.0%の金利で借り、3ヶ月で返すと金利は3万円程度ですが、36ヶ月で返済するとなると金利は30万円超にもなってしまいます。

消費者金融に限らず、不動産ローン、担保ローン、目的別ローンなどの借り入れを上手に利用する最大のコツとは、いかに早く返済するかの一点だといえます。忘れないで下さい。

消費者金融での利息(金利)とは、借り入れに対して一年間にどれだけの利息が付くかという、年利のことだといえます。

一般的に消費者金融では、借りた日数だけ利息がかかる日割計算をおこなうので(銀行等では、月割り計算が一般的です)、この「実質年率」から借りた日数分の利息を計算することになります。

計算式は以下の式となります。

借入残高 ×「実質年率」÷365×借入日数

(例)

金利29.2%の消費者金融で、50万円を30日間借りた場合の金利を計算すると、

500,000(円)× 18.0(%)÷ 365(日) × 30(日)=7,397(円)

上記の計算から考えますと.....一ヶ月後に8,000円程度を返済したとしても、元金はまったく減っていないことがよく分かると思います。

例え、1万円を返済したとしても、7割方が利息だけを払っていることになり、借金はいつまでたっても減らないことになります。

消費者金融借り入れ初心者によくある話ですが、もうこんなに返済を重ねたから借入も十分減っただろうと思いつつ、借り入れ状況を画面で見たらビックリ!?したといった話は、上記を見れば納得と思います。 消費者金融の借り入れ前には、借入額と月々の返済計画をよく考えてから申し込みをすることがとても大切になるのです。

一般的に消費者金融では、借りた日数だけ利息がかかる日割計算をおこなうので(銀行等では、月割り計算が一般的です)、この「実質年率」から借りた日数分の利息を計算することになります。

計算式は以下の式となります。

借入残高 ×「実質年率」÷365×借入日数

(例)

金利29.2%の消費者金融で、50万円を30日間借りた場合の金利を計算すると、

500,000(円)× 18.0(%)÷ 365(日) × 30(日)=7,397(円)

上記の計算から考えますと.....一ヶ月後に8,000円程度を返済したとしても、元金はまったく減っていないことがよく分かると思います。

例え、1万円を返済したとしても、7割方が利息だけを払っていることになり、借金はいつまでたっても減らないことになります。

消費者金融借り入れ初心者によくある話ですが、もうこんなに返済を重ねたから借入も十分減っただろうと思いつつ、借り入れ状況を画面で見たらビックリ!?したといった話は、上記を見れば納得と思います。 消費者金融の借り入れ前には、借入額と月々の返済計画をよく考えてから申し込みをすることがとても大切になるのです。

改正された貸金業法部分もご参照下さい。

消費者金融を業として営む貸し金業者に対しては、過剰貸し付け等を防止することを目的とした法律による規制がいくつか定められています。消費者金融にまつわるこれらの消費者保護を規定した法律をいくつかご紹介します。

利息制限法(民法上の金利の上限を定めているもの)

出資法(罰則規定のある、事実上の上限金利を定めたもの)

<2006年改正に至ったポイント>

利息制限法1条1項では、上限金利に対する規定が定められており、利息が下記の利率を超えた場合には、その超過部分については無効と定めるとされていた。

一方、利息制限法には罰則規定が存在しないものの、出資法には罰則規定が存在し、年29・2%を超える貸付を業として行った場合には、3年以下の懲役若しくは300万円以下の罰金に処せられるとあった為、この29.2%を最高金利としている設定している業者が多々存在しておりました。

消費者金融を業として営む貸し金業者に対しては、過剰貸し付け等を防止することを目的とした法律による規制がいくつか定められています。消費者金融にまつわるこれらの消費者保護を規定した法律をいくつかご紹介します。

利息制限法(民法上の金利の上限を定めているもの)

出資法(罰則規定のある、事実上の上限金利を定めたもの)

<2006年改正に至ったポイント>

利息制限法1条1項では、上限金利に対する規定が定められており、利息が下記の利率を超えた場合には、その超過部分については無効と定めるとされていた。

- 元本10万円未満:年20%

- 元本10万円以上100万円未満:年18%

- 元本100万円以上:年15%

一方、利息制限法には罰則規定が存在しないものの、出資法には罰則規定が存在し、年29・2%を超える貸付を業として行った場合には、3年以下の懲役若しくは300万円以下の罰金に処せられるとあった為、この29.2%を最高金利としている設定している業者が多々存在しておりました。

返済出来ない状況に陥った際は、裁判所を通じて利息の引き下げを求めたり、現状に応じた返済額にしてもらう、もしくは、返済期限の延長を求めることができ、消費者金融に対して月々の負担を減らすことを交渉することができます。この手段としては調停、民事再生手続、自己破産があります。

【調停】

債権者(お金を貸した会社)と債務者(お金を借りた人)が、返済額や返済期間について裁判所の人(調停委員と言います)を通して話し合う制度です。

長期間(1社につき10年程度)消費者金融会社を利用してきた人は、調停の結果返済する金額がゼロになる場合もあります。

※当然ながら、話し合いが成立した会社にしか調停の効力は及びません。

【民事再生手続】

債務者の経済的な再建を目標とする制度で、裁判所が認めた計画に従い、一定の金額(100万円~300万円程度)を3年間の分割で支払えば、残りの債務は免除されるといった制度です。

継続的に収入のある方(自営業者やサラリーマンの方で、月々の収入がほぼ安定している人)である必要がありますが、債権者の数が多いときや、調停を申し立てても成立の見込みが少ないときに利用するメリットがあります。

また、住宅ローンを抱えている人にとっては、住宅を手放さずに債務の整理ができるのも、大きなメリットです。

【自己破産制度】

調停や民事再生手続を利用しても返済しきれない場合は、自己破産制度があります。自己破産を申し立て、免責が認められると返済の必要がなくなります。

たとえ破産しても、それで人生が終わるのではなく、再出発をすることは十分可能です。憲法に規定される財産権の保障を侵害しても、債権者の犠牲の上に債務者を救済することを認めた、人生のリスタート(再出発)を法的にも認める制度となります。

上記のように、返済が滞ってしまった場合にも多くの救済手段が法的に用意されております。

困ったときには一人で悩みを抱え込まず、弁護士会主催の無料相談会もございますので、まずはお近くの法律事務所・専門家に気軽に相談をしてみましょう。(法律事務所関連リンク)

【調停】

債権者(お金を貸した会社)と債務者(お金を借りた人)が、返済額や返済期間について裁判所の人(調停委員と言います)を通して話し合う制度です。

長期間(1社につき10年程度)消費者金融会社を利用してきた人は、調停の結果返済する金額がゼロになる場合もあります。

※当然ながら、話し合いが成立した会社にしか調停の効力は及びません。

【民事再生手続】

債務者の経済的な再建を目標とする制度で、裁判所が認めた計画に従い、一定の金額(100万円~300万円程度)を3年間の分割で支払えば、残りの債務は免除されるといった制度です。

継続的に収入のある方(自営業者やサラリーマンの方で、月々の収入がほぼ安定している人)である必要がありますが、債権者の数が多いときや、調停を申し立てても成立の見込みが少ないときに利用するメリットがあります。

また、住宅ローンを抱えている人にとっては、住宅を手放さずに債務の整理ができるのも、大きなメリットです。

【自己破産制度】

調停や民事再生手続を利用しても返済しきれない場合は、自己破産制度があります。自己破産を申し立て、免責が認められると返済の必要がなくなります。

たとえ破産しても、それで人生が終わるのではなく、再出発をすることは十分可能です。憲法に規定される財産権の保障を侵害しても、債権者の犠牲の上に債務者を救済することを認めた、人生のリスタート(再出発)を法的にも認める制度となります。

上記のように、返済が滞ってしまった場合にも多くの救済手段が法的に用意されております。

困ったときには一人で悩みを抱え込まず、弁護士会主催の無料相談会もございますので、まずはお近くの法律事務所・専門家に気軽に相談をしてみましょう。(法律事務所関連リンク)

信用情報とは、個人の銀行ローン、消費者金融の借り入れ、クレジットカードの契約内容や返済状況など、借り入れ、返済状況に関するデータを銀行、信販、消費者金融、クレジットカード会社などから収集・集約した情報のことといえます。

この膨大な信用情報をまとめている機関を信用情報機関といいます。

信用情報機関では、皆さんの銀行ローンや消費者金融のキャッシング、クレジットの契約内容・利用・返済に関する情報を、データベースで日夜収集し続けております。

消費者金融やクレジットカードに皆さんが新規申し込みをした際には、各企業からこの信用情報機関のデータベースに対して照会がかけられ、過去の個人信用情報を元にして、各社が与信を与えることとなります。

ちなみに、このデータベースに保管されている信用情報は、本人であれば信用情報センターに行き、自分で自分の情報を確認することもできます。

信用情報機関は、1983年に貸金業規正法が制定される以前の、1970年代前半からその活動を開始しており、個人の信用情報の収集・蓄積の規模、ノウハウは相当なものです。

主な機関には下記のようなところがございます。

「日本信用情報機構」(JIC)

都市銀行や地方銀行などの銀行を中心とした「全国銀行個人信用情報センター」(全銀協)

信販会社を中心とした「㈱シー・アイ・シー」(CIC)

外資系・国内消費者金融・信販会社等によって業界横断的に設立された「㈱シー・シー・ビー」(CCB)

返済が完了した際や、自分の与信情報に不安がある方は、一度これらの信用情報機関に行き、ご自身の信用履歴情報を確認してみることをオススメします。

この膨大な信用情報をまとめている機関を信用情報機関といいます。

信用情報機関では、皆さんの銀行ローンや消費者金融のキャッシング、クレジットの契約内容・利用・返済に関する情報を、データベースで日夜収集し続けております。

消費者金融やクレジットカードに皆さんが新規申し込みをした際には、各企業からこの信用情報機関のデータベースに対して照会がかけられ、過去の個人信用情報を元にして、各社が与信を与えることとなります。

ちなみに、このデータベースに保管されている信用情報は、本人であれば信用情報センターに行き、自分で自分の情報を確認することもできます。

信用情報機関は、1983年に貸金業規正法が制定される以前の、1970年代前半からその活動を開始しており、個人の信用情報の収集・蓄積の規模、ノウハウは相当なものです。

主な機関には下記のようなところがございます。

「日本信用情報機構」(JIC)

都市銀行や地方銀行などの銀行を中心とした「全国銀行個人信用情報センター」(全銀協)

信販会社を中心とした「㈱シー・アイ・シー」(CIC)

外資系・国内消費者金融・信販会社等によって業界横断的に設立された「㈱シー・シー・ビー」(CCB)

返済が完了した際や、自分の与信情報に不安がある方は、一度これらの信用情報機関に行き、ご自身の信用履歴情報を確認してみることをオススメします。

消費者金融、各種ローンの新規借入時に行う審査では、申込人の信用状態を信用情報機関に照会をかけつつ、借り入れにあたって与信があるかどうかを総合的に調査をしております。

具体的な確認点としては下記のような点をチェックすることが多いです。

また、同居家族の有無、家族構成などによっても与信は変化します。一般的に、独身よりも家庭持ちが、未婚の場合、一人暮らしよりも家族同居の方が、社会的信用力があるとして審査がされます。

次に、就業状況としては、勤続年数、雇用形態を中心に審査することになります。

勤続年数としては、退職金が貰える3年以上の勤務だと与信が上がる傾向にあります。また、雇用形態については、正社員、派遣、パート、アルバイト等の区別により、大まかに審査されております。

また、健康保険証の種類によっても信用力の審査をされることがあります。保険証は大まかに3種類(社保・国保・共済)に区分されますが、共済>社保>国保の順で信用力が審査されます。

最後に、他社借入状況としては、信用情報機関を活用し、申込人の信用情報に対して照会をかけることにより審査をすることとなります。

信用情報機関に保存されている情報は、銀行、信販、消費者金融の区分で分けられてはおり、それぞれにおいて情報を確認することができます。

具体的には、氏名、生年月日、最新登録居住地、自宅電話番号、勤務先名、勤務先電話番号、担保区分・業種区分、貸付金額・貸付日、現在残高・最終支払日、次回支払予定日、事故情報(長期延滞:長期延滞後支払・破産等債務者申立・差押等債権者申立)が記録されており、これらを確認することにより、現在の借入状況を審査することになります。

申し込みにあたって嘘の記載をしたとしても、結局はこの信用情報調査で即ウソがバレますので、過去に返済事故があったり、他社に借り入れがあったとしても、正直に書く方がまだ印象が良いことになります。

以上の各項目により、申込人の信用力は総合的に判断され、各社判断基準に合わない場合は、新規借入申込を却下する判断がされることがあります。

具体的な確認点としては下記のような点をチェックすることが多いです。

- 申込者の居住状況

- 申込者の就業状況

- 申込者の他社借入状況

また、同居家族の有無、家族構成などによっても与信は変化します。一般的に、独身よりも家庭持ちが、未婚の場合、一人暮らしよりも家族同居の方が、社会的信用力があるとして審査がされます。

次に、就業状況としては、勤続年数、雇用形態を中心に審査することになります。

勤続年数としては、退職金が貰える3年以上の勤務だと与信が上がる傾向にあります。また、雇用形態については、正社員、派遣、パート、アルバイト等の区別により、大まかに審査されております。

また、健康保険証の種類によっても信用力の審査をされることがあります。保険証は大まかに3種類(社保・国保・共済)に区分されますが、共済>社保>国保の順で信用力が審査されます。

最後に、他社借入状況としては、信用情報機関を活用し、申込人の信用情報に対して照会をかけることにより審査をすることとなります。

信用情報機関に保存されている情報は、銀行、信販、消費者金融の区分で分けられてはおり、それぞれにおいて情報を確認することができます。

具体的には、氏名、生年月日、最新登録居住地、自宅電話番号、勤務先名、勤務先電話番号、担保区分・業種区分、貸付金額・貸付日、現在残高・最終支払日、次回支払予定日、事故情報(長期延滞:長期延滞後支払・破産等債務者申立・差押等債権者申立)が記録されており、これらを確認することにより、現在の借入状況を審査することになります。

申し込みにあたって嘘の記載をしたとしても、結局はこの信用情報調査で即ウソがバレますので、過去に返済事故があったり、他社に借り入れがあったとしても、正直に書く方がまだ印象が良いことになります。

以上の各項目により、申込人の信用力は総合的に判断され、各社判断基準に合わない場合は、新規借入申込を却下する判断がされることがあります。

グレーゾーン金利とは、利息制限法で定められている上限金利は超えるものの、出資法に定める上限金利には満たない金利のことをいいます。

かつて、罰則規定が設けられていなかったことから、貸金業者の中でも消費者金融業者の多くは、この金利帯で金銭を貸し出しているパターンが多く見られましたが、過剰融資が社会問題化したこともあり、2006年に改正がなされました。

利息制限法の規定では、「金銭を目的とする消費貸借上の利息の契約」(利息契約)は、その利息が下記の利率により計算した金額をこえるとき、その超過部分につき無効と定める(利息制限法1条1項)とあり、以下のように上限金利は決められておりました。

なお、これ以上の利息については無効となるため、支払う義務はありません。

但し、超過部分を利息として任意に支払った場合には、その返還を請求することができません。(1条2項)

次に、貸金業規制法(貸金業の規制等に関する法律)では、 登録を受けた「貸金業者」が、業として行う利息契約をしたときに、利息制限法に定める上限金利を越えていても、下記の条件を備える場合、「有効な利息の債務の弁済とみなす」と定める(貸金業規制法43条)とあり、多くの消費者金融業者はこちらの適用も受けるとされていました。

一方、出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)では、「金銭の貸付けを行う者が業として金銭の貸付けを行う場合」に、年29.2%(うるう年には年29.28%。1日当たり0.08%。)を超える割合による利息の契約をしたときは、「5年以下の懲役若しくは1000万円以下の罰金に処し、又はこれを併科する。」(出資法5条2項)と定められており、この「年29.2%」が出資法の定める上限金利となっておりました。

万が一、出資法に定める上限金利を超えて利息の契約をすると、契約しただけで刑罰が科され、貸金業の登録取消・業務停止等の制裁が課されるため、多くの貸金業者はこの金利を超えて貸し出すことはありませんでした。

以上の法律間の規定の違いから生じていた問題が、利息制限法に定める上限金利を超え、出資法に定める上限金利に満たない金利帯の利率を適用して貸し付けをした場合の運用です。これがグレーゾーン金利と言われていた理由でもあります。

そして、一部判例で、この問題に関して債務者に有利な方向で解釈する姿勢が強く表れ始めて、遂には貸金業規制法に対する法改正にまで進むこととなりました。

改正を受けて、利息制限法の規定を超えた貸し付けについては無効ということがハッキリしており、弁護士・司法書士による無効分返還訴訟が盛んになったことはTVCMでも皆さんご存知と思います。

かつて、罰則規定が設けられていなかったことから、貸金業者の中でも消費者金融業者の多くは、この金利帯で金銭を貸し出しているパターンが多く見られましたが、過剰融資が社会問題化したこともあり、2006年に改正がなされました。

利息制限法の規定では、「金銭を目的とする消費貸借上の利息の契約」(利息契約)は、その利息が下記の利率により計算した金額をこえるとき、その超過部分につき無効と定める(利息制限法1条1項)とあり、以下のように上限金利は決められておりました。

- 元本が十万円未満の場合 年二割(年20%)

- 元本が十万円以上百万円未満の場合 年一割八分(年18%)

- 元本が百万円以上の場合 年一割五分 (年15%)

なお、これ以上の利息については無効となるため、支払う義務はありません。

但し、超過部分を利息として任意に支払った場合には、その返還を請求することができません。(1条2項)

次に、貸金業規制法(貸金業の規制等に関する法律)では、 登録を受けた「貸金業者」が、業として行う利息契約をしたときに、利息制限法に定める上限金利を越えていても、下記の条件を備える場合、「有効な利息の債務の弁済とみなす」と定める(貸金業規制法43条)とあり、多くの消費者金融業者はこちらの適用も受けるとされていました。

- 債務者が利息として "任意" に支払ったとき

- 貸し出しの条件等を明記した "書面 "を交付している場合

一方、出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)では、「金銭の貸付けを行う者が業として金銭の貸付けを行う場合」に、年29.2%(うるう年には年29.28%。1日当たり0.08%。)を超える割合による利息の契約をしたときは、「5年以下の懲役若しくは1000万円以下の罰金に処し、又はこれを併科する。」(出資法5条2項)と定められており、この「年29.2%」が出資法の定める上限金利となっておりました。

万が一、出資法に定める上限金利を超えて利息の契約をすると、契約しただけで刑罰が科され、貸金業の登録取消・業務停止等の制裁が課されるため、多くの貸金業者はこの金利を超えて貸し出すことはありませんでした。

以上の法律間の規定の違いから生じていた問題が、利息制限法に定める上限金利を超え、出資法に定める上限金利に満たない金利帯の利率を適用して貸し付けをした場合の運用です。これがグレーゾーン金利と言われていた理由でもあります。

そして、一部判例で、この問題に関して債務者に有利な方向で解釈する姿勢が強く表れ始めて、遂には貸金業規制法に対する法改正にまで進むこととなりました。

改正を受けて、利息制限法の規定を超えた貸し付けについては無効ということがハッキリしており、弁護士・司法書士による無効分返還訴訟が盛んになったことはTVCMでも皆さんご存知と思います。

貸金業者は、貸金業の規制等に関する法律に基づき、二つ以上の都道府県の区域内に営業所又は事務所を設置する場合は、金融再生委員会の登録を受けなればなりません。

また、一つの都道府県の区域内だけの場合は、都道府県知事の登録を受けなければなりません。

無登録で営業しているいわゆる闇金融については、業としての貸付け行為そのものが違法として処罰の対象となります。

この登録業者は、金融庁の【貸金業登録業者が検索できるサービス】により、確認することができます。

また、金融庁では、無登録でありながら登録番号を詐称している業者情報も提供しています。適宜ご確認下さい。

また、一つの都道府県の区域内だけの場合は、都道府県知事の登録を受けなければなりません。

無登録で営業しているいわゆる闇金融については、業としての貸付け行為そのものが違法として処罰の対象となります。

この登録業者は、金融庁の【貸金業登録業者が検索できるサービス】により、確認することができます。

また、金融庁では、無登録でありながら登録番号を詐称している業者情報も提供しています。適宜ご確認下さい。

「複数の借入を、低金利商品に一本化したい。」「今すぐに貸してくれる業者を見つけたい。」このような借り手のニーズにつけ込んだ悪質業者が昨今急増しています。

悪質業者の手口には、大きく分けて下記のようなものがあります。

短期・高金利での違法融資

今すぐに資金が必要という方に、小口資金を貸し、1週間から10日ごとに返済をさせる方法です。契約書面も交わさず、いつまでも返済をさせられるので、自分がどのくらい支払ったのかわからなくなり、最終的には実質金利で数千%という超高金利になってしまうこともあるようです。いわゆるヤミ金融業者です。

金銭を騙し取る詐欺業者

いかにも有利な条件で融資するような広告で集客し、申し込むと「あなたは信用が足りないから」と言って他社から借りさせ、そこから「信用力を回復するための」手数料や保証料、預託料など様々な名義をもって振り込ませ、逃げる手口です。

クレジットカードで現金化

クレジットカードのショッピング枠を現金出来るなどとして集客しています。これはカードで指定商品を購入させ、これを買い取る形で現金を手渡しますが、その金額は購入金額の半分以下の場合もあります。

また、通常クレジットカード会社は、クレジットカードのショッピング枠の換金行為を禁止しており、クレジットカード利用規約違反で、カード会社から民事訴訟を起こされる可能性もあります。

この場合は、強制退会だけでなく、信用情報機関に重大な事故歴が残り、以後のカード利用に重大な問題が発生する可能性がありますので絶対に利用はしないようにして下さい。

この他にも多くの手口が存在しており、手口は日々巧妙化しております。十分にご注意下さい。

悪質業者の手口には、大きく分けて下記のようなものがあります。

短期・高金利での違法融資

今すぐに資金が必要という方に、小口資金を貸し、1週間から10日ごとに返済をさせる方法です。契約書面も交わさず、いつまでも返済をさせられるので、自分がどのくらい支払ったのかわからなくなり、最終的には実質金利で数千%という超高金利になってしまうこともあるようです。いわゆるヤミ金融業者です。

金銭を騙し取る詐欺業者

いかにも有利な条件で融資するような広告で集客し、申し込むと「あなたは信用が足りないから」と言って他社から借りさせ、そこから「信用力を回復するための」手数料や保証料、預託料など様々な名義をもって振り込ませ、逃げる手口です。

クレジットカードで現金化

クレジットカードのショッピング枠を現金出来るなどとして集客しています。これはカードで指定商品を購入させ、これを買い取る形で現金を手渡しますが、その金額は購入金額の半分以下の場合もあります。

また、通常クレジットカード会社は、クレジットカードのショッピング枠の換金行為を禁止しており、クレジットカード利用規約違反で、カード会社から民事訴訟を起こされる可能性もあります。

この場合は、強制退会だけでなく、信用情報機関に重大な事故歴が残り、以後のカード利用に重大な問題が発生する可能性がありますので絶対に利用はしないようにして下さい。

この他にも多くの手口が存在しており、手口は日々巧妙化しております。十分にご注意下さい。

以下の三点について改正することを目的に、従来の貸金業規正法を大きく変えた、改正貸金業規正法(正式には貸金業法)が制定されました。

これにより、これまで度々問題となっていた多重債務の問題、グレーゾーン金利の問題に国が大きな歯止めをかけることになりました。

では、そのポイントを見てみましょう。

1.貸金業者の業務を適正に行わせる為に、規制の強化。具体的には、・参入のハードルを高くする(純資産5000万円)・テレビCMの頻度を規制・借り手の自殺を対象とした保険契約の禁止。

2.借りすぎ・貸しすぎを防ぐシステムを導入。具体的には、貸金業者からの総借り入れ額が年収の三分の一以上の借り入れは原則禁止。

3.上限金利の引き下げ。具体的には、グレーゾーン金利を撤廃し、貸金業者の上限金利を利息制限法の15~20%に引き下げる。

分かり易く金融庁のサイトに解説がありますので、こちらも合わせてご確認下さい。

これにより、これまで度々問題となっていた多重債務の問題、グレーゾーン金利の問題に国が大きな歯止めをかけることになりました。

では、そのポイントを見てみましょう。

1.貸金業者の業務を適正に行わせる為に、規制の強化。具体的には、・参入のハードルを高くする(純資産5000万円)・テレビCMの頻度を規制・借り手の自殺を対象とした保険契約の禁止。

2.借りすぎ・貸しすぎを防ぐシステムを導入。具体的には、貸金業者からの総借り入れ額が年収の三分の一以上の借り入れは原則禁止。

3.上限金利の引き下げ。具体的には、グレーゾーン金利を撤廃し、貸金業者の上限金利を利息制限法の15~20%に引き下げる。

分かり易く金融庁のサイトに解説がありますので、こちらも合わせてご確認下さい。

クレジットカード、消費者金融の審査とは、信用情報機関によって取得された信用情報を基にして、各社の基準に沿って審査がされています。

ただ、銀行よりは信販や消費者金融が通りやすい、ゴールドよりも一般カードが審査が緩いというのは、誰にでも想像つくことですが、どこの会社の、どのクレジットカードが通りやすいの?という問題は、クレジットカードを作ろうと考える方ならば、誰しも興味があると思います。

審査の際にどのステータスの人をOK / NGとするかは、各社、各商品によって異なっており、同じ商品であったとしても、新規カード発行キャンペーン中や、会員増加キャンペーンなどにより、審査がゆるくなる場合もありますので、どのステータスの人が、どの商品に通過出来るはずだということを、外部から比較することは不可能です。

ただ、そんな各社のクレジットカードブランドの審査通過の難易度を、長年にわたる審査の当落情報を蓄積して、まとめてある表がネットにはあったりします。

情報として根拠は全く無いものではありますが、あくまでも参考程度にお楽しみください

※総量規制の影響により各社前年度より審査厳し目の模様。

ただ、銀行よりは信販や消費者金融が通りやすい、ゴールドよりも一般カードが審査が緩いというのは、誰にでも想像つくことですが、どこの会社の、どのクレジットカードが通りやすいの?という問題は、クレジットカードを作ろうと考える方ならば、誰しも興味があると思います。

審査の際にどのステータスの人をOK / NGとするかは、各社、各商品によって異なっており、同じ商品であったとしても、新規カード発行キャンペーン中や、会員増加キャンペーンなどにより、審査がゆるくなる場合もありますので、どのステータスの人が、どの商品に通過出来るはずだということを、外部から比較することは不可能です。

ただ、そんな各社のクレジットカードブランドの審査通過の難易度を、長年にわたる審査の当落情報を蓄積して、まとめてある表がネットにはあったりします。

情報として根拠は全く無いものではありますが、あくまでも参考程度にお楽しみください

| 審査難易度 | カードブランド |

|---|---|

| A+ | ダイナース |

| A | AMEX、三菱UFJニコス、セゾン(UC)、三井住友カード |

| B | ゆめ、VIEW、JCB、東急TOP、NTTファイナンス、さくら、Citi |

| C | りそな、イオン、JACCS、ライフ、アイワイ、TS3 |

| D | JFR、ポケットカード、オリコ、SBI |

| E | EPOS、UCS、九州カード、セディナ、アプラス |

| F(甘いが要注意) | 楽天、ファミマT、Jiyu!da!、新エネオス(TS3) |

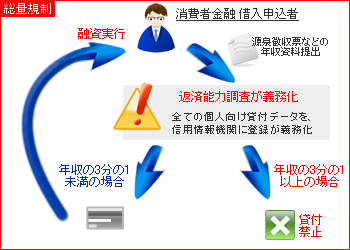

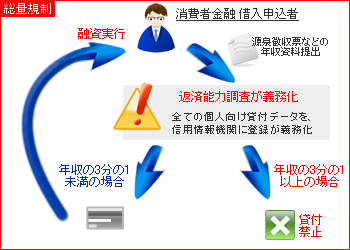

貸金業法の改正により、平成22年6月までに総量規制が貸し付け時には設定されることとなりました。

これにより、キャッシングの利用に関しても大きな変化が訪れることになりました。

これまでも、キャッシングの新規利用申し込みをする際には、申込者データを信用情報機関へと照会し、他社の借り入れ状況を確認してはいたのですが、他社利用があったとしても融資可能かどうかを判断する基準については、各社が独自の審査基準を設けておりました。

しかし、総量規制導入後は、信用情報機関のデータで他社を含めた借入総額が100万円を超えていた場合には、強制的に年収等を証明する書類の提出確認の義務が発生し、もし、その人の借入総額が年収の3分の1を超えていた場合には、新規キャッシングの利用が出来なくなってしまいます。

ただし、この総量規制では「事業用資金」「住宅・自動車ローン」「有価証券担保」「高額医療費」「おまとめローン」名目のローン、「無収入の人」のローンは除外されることになっておりますので、この辺りにはまだ規制の穴があるともいえます。

これにより、キャッシングの利用に関しても大きな変化が訪れることになりました。

これまでも、キャッシングの新規利用申し込みをする際には、申込者データを信用情報機関へと照会し、他社の借り入れ状況を確認してはいたのですが、他社利用があったとしても融資可能かどうかを判断する基準については、各社が独自の審査基準を設けておりました。

しかし、総量規制導入後は、信用情報機関のデータで他社を含めた借入総額が100万円を超えていた場合には、強制的に年収等を証明する書類の提出確認の義務が発生し、もし、その人の借入総額が年収の3分の1を超えていた場合には、新規キャッシングの利用が出来なくなってしまいます。

ただし、この総量規制では「事業用資金」「住宅・自動車ローン」「有価証券担保」「高額医療費」「おまとめローン」名目のローン、「無収入の人」のローンは除外されることになっておりますので、この辺りにはまだ規制の穴があるともいえます。

貸金業法の改正により、平成22年6月から総量規制という新たな規制が設けられました。個人の借入総額を、原則として年収の3分の1までに制限する制度のことをいいます。

これまで、個人向け貸金業者の中には信用情報機関を使わず、独自審査を実施していた業者もありましたが、改正貸金業法施行後は内閣総理大臣の指定する信用情報機関の利用が義務付けされました。

なお、審査に使われる信用情報とはでもご紹介したように、複数の信用情報機関がこれまでバラバラに存在しておりましたが、これら業者間のデータはこの法律により全て連携がとられることとなりました。

よって、貸金業者が借り入れ希望者に対して、年収の3分の1以上の融資をすることは今後一切なくなるということです。

借り入れ申込をする場合には、源泉徴収票、給与の支払明細書・確定申告書などの書面提出を求めることが一般的になります。

また、これまであいまいだった、主婦(夫)の借入についても、配偶者の同意・住民票などの証明書類提出が必要となり、借入限度額も、配偶者の年収3分の1にまで制限されます。

これまでも、日本貸金業協会の自主規制ルールは存在してはいましたが、罰則規定の存在する貸金業法で規制されたというのが大きな違いです。

なお、同法施行時点において(平成22年6月18日時点で)借入残高が年収の3分の1を超えている場合には、急に超えた分を返しなさい、となることはなく、追加の借入が出来なくなる対応となりました。

法規範として、新たな法律が設けられはしましたが、やはり年収の3分の1を超えるとなると、相当に生活が厳しい状況に追い込まれているのも事実だと思います。無理をせず、早めに専門家の判断、助言を仰ぎ、円滑な借金返済を目指していきましょう。

これまで、個人向け貸金業者の中には信用情報機関を使わず、独自審査を実施していた業者もありましたが、改正貸金業法施行後は内閣総理大臣の指定する信用情報機関の利用が義務付けされました。

なお、審査に使われる信用情報とはでもご紹介したように、複数の信用情報機関がこれまでバラバラに存在しておりましたが、これら業者間のデータはこの法律により全て連携がとられることとなりました。

よって、貸金業者が借り入れ希望者に対して、年収の3分の1以上の融資をすることは今後一切なくなるということです。

借り入れ申込をする場合には、源泉徴収票、給与の支払明細書・確定申告書などの書面提出を求めることが一般的になります。

また、これまであいまいだった、主婦(夫)の借入についても、配偶者の同意・住民票などの証明書類提出が必要となり、借入限度額も、配偶者の年収3分の1にまで制限されます。

これまでも、日本貸金業協会の自主規制ルールは存在してはいましたが、罰則規定の存在する貸金業法で規制されたというのが大きな違いです。

なお、同法施行時点において(平成22年6月18日時点で)借入残高が年収の3分の1を超えている場合には、急に超えた分を返しなさい、となることはなく、追加の借入が出来なくなる対応となりました。

法規範として、新たな法律が設けられはしましたが、やはり年収の3分の1を超えるとなると、相当に生活が厳しい状況に追い込まれているのも事実だと思います。無理をせず、早めに専門家の判断、助言を仰ぎ、円滑な借金返済を目指していきましょう。

リボルビング払い

事前に利用限度額と毎月の最低返済金額を決めておき、その限度内であれば、自由に追加利用・返済が出来るとするものです。

残高スライドリボルビング払い

リボルビング払い方式で、かつ、借入金額の残高に応じて、毎月の返済金額が変動する方式です。最近では多くのキャッシング、クレジットでこの返済方式が見られます。

元利均等方式

毎回の返済額(元金と利息の合計)を均等に返済を進める方式。各種ローンの返済方式で、最も普及した方式です。キャッシングや消費者金融でも用いられる返済方式です。

アドオン方式

毎回の返済額が一定で、しかも利息計算の際に元本の減少を認めない方式。ショッピングローンなどで見られる返済方式です。

事前に利用限度額と毎月の最低返済金額を決めておき、その限度内であれば、自由に追加利用・返済が出来るとするものです。

残高スライドリボルビング払い

リボルビング払い方式で、かつ、借入金額の残高に応じて、毎月の返済金額が変動する方式です。最近では多くのキャッシング、クレジットでこの返済方式が見られます。

元利均等方式

毎回の返済額(元金と利息の合計)を均等に返済を進める方式。各種ローンの返済方式で、最も普及した方式です。キャッシングや消費者金融でも用いられる返済方式です。

アドオン方式

毎回の返済額が一定で、しかも利息計算の際に元本の減少を認めない方式。ショッピングローンなどで見られる返済方式です。

平成22年から設けられた総量規制により、個人の借入総額は原則として年収の3分の1まで制限をされておりますが、これは貸金業法で定められた規定であり、規制対象となるものは消費者金融業者に限られます。

結果、銀行法が適用される銀行や信用金庫は総量規制の対象とならないこととなり、各銀行はカードローンによる個人融資を一斉に強化しておりました。銀行のカードローン商品の商品数の多さをみると、その状況がよくわかると思います。

数年後、銀行による個人融資の増加に伴い個人の自己破産申立数も増加をし始め、消費者金融に続き、今度は銀行による過剰融資が世間で批判されることとなりました。

これに伴い、大手銀行が過剰融資を見直し、金融庁の監督強化もあったため、現在では融資額も緩やかに減少しはじめ、個人の自己破産申立数も減少しつつある状況とはなりました。

銀行といえども、融資金利は消費者金融並みの金利を適用することもありますので、借り入れ前には消費者金融を含めて、よく比較検討した上で利用することが重要です。

結果、銀行法が適用される銀行や信用金庫は総量規制の対象とならないこととなり、各銀行はカードローンによる個人融資を一斉に強化しておりました。銀行のカードローン商品の商品数の多さをみると、その状況がよくわかると思います。

数年後、銀行による個人融資の増加に伴い個人の自己破産申立数も増加をし始め、消費者金融に続き、今度は銀行による過剰融資が世間で批判されることとなりました。

これに伴い、大手銀行が過剰融資を見直し、金融庁の監督強化もあったため、現在では融資額も緩やかに減少しはじめ、個人の自己破産申立数も減少しつつある状況とはなりました。

銀行といえども、融資金利は消費者金融並みの金利を適用することもありますので、借り入れ前には消費者金融を含めて、よく比較検討した上で利用することが重要です。